住宅ローンの種類と仕組み

まず始めに住宅ローンの仕組みについて説明します。

基本は返済方法は2つのタイプ「元利均等返済」「元金均等返済」、金利タイプとしては3タイプ「変動金利型」「全期間固定金利型」「固定金利期間選択型」を覚えておきたいです。

自分の職業などの状況に合わせて選択が必要になります。

住宅ローンとは

住宅ローンとは、新築や中古のマンションまたは建売住宅を購入したり、一戸建てを建築したりする際、または既存の住宅ローンの借換をする際には、金融機関等からお金を借りる住宅取得専用のローンです。現在返済中の住宅ローンを他の金融機関等の住宅ローンに借り換える場合にも利用できます。

借り換えはローン金額が1000万以上起こっている場合は検討すればお得になることも多いです。

主に住宅ローンを扱っているのが銀行などの民間金融機関、また大きな企業では社内住宅融資、不動産業界団体などが取り扱っている住宅ローンがあります。

しかしながら、会社の住宅ローンを使える人は限られていますし、会社に縛られるリスクも有ります。基本は銀行系の金融機関が扱っている住宅ローンを利用するのが一般的です。

住宅ローンの仕組み(2通りの返済方法)

住宅ローンの一般的な仕組みは住宅購入時の費用を金融機関等から借り入れて、住宅を取得、借り入れた翌月からシミュレーションされた金額で支払いを開始するのが一般的です。(金融機関により初期は利息だけ支払うタイプも有ります。ただし、それはローン残高がなかなか減らないいことを意味します)

住宅ローンの一般的な仕組みは住宅購入時の費用を金融機関等から借り入れて、住宅を取得、借り入れた翌月からシミュレーションされた金額で支払いを開始するのが一般的です。(金融機関により初期は利息だけ支払うタイプも有ります。ただし、それはローン残高がなかなか減らないいことを意味します)

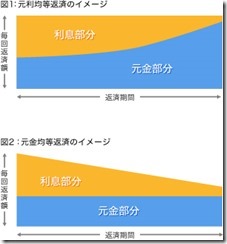

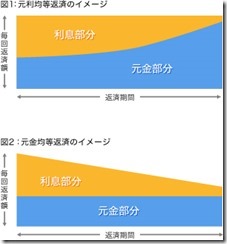

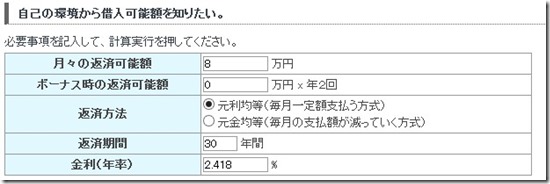

返済方法には【元利均等返済(がんりきんとうへんさい)】と【元金均等返済(がんきんきんとうへんさい)】があります。またそれぞれに【毎月払い】と【毎月・ボーナス(2回まで)併用払い】があります。

この2つの返済方法は一文字違いで、どちらがどちらなのかイメージしにくいです。ですので最初に理解して自分はどちらの返済方法があっているのか最初に考えておくとよいでしょう。

2つの返済方法をより詳しく解説します。

・元利均等返済

こちらは元利(つまり利息と元金)を合わせて一定にする返済方法です。その為、毎回の返済額が一定というのが特徴です。

・毎回の返済額が一定なのでプランが立てやすい

・無理のない返済が出来る

・最初のうちに利息部分が余り減らないので、結果的にトータル負担は重くなる。

・元金均等返済

こちらは元金を返済終了まで一定にする返済方法です。ローン初期の支払いが多く、徐々に負担が減っていくイメージです。

・プランを組む時に無理な計算になってしまいやすい

・トータル的にはローン負担は軽くなる

借入金額、借入金利、返済期間が同じ場合、元利均等返済よりも元金均等返済のほうがトータルの利息負担は軽いです。

どちらの返済方法を選ぶかは、借りる必要がある金額によっても変わってきます。その量が無理ないものであれば返済方法を元金均等返済にしてトータル負担を抑える。借りる必要のある金額が高いなら、無理の無い元利均等返済にしておき、状況を見て借り換えや繰上返済を考えるといったことになるでしょう。

住宅ローンの金利タイプ

「変動」か「固定」か?

金利のタイプには基本は「変動金利」「固定金利」になります。大きく分けると【変動金利型】【全期間固定金利型】【固定金利期間選択型】の3つが代表的です。各社いろいろなプラン名で出ていますが、基本上の3つになるでしょう。

1.変動金利型

通常、半年ごとに経済状況に合わせて金利の見直しが行われ、金利の変動に応じて返済額に占める利息部分と元金部分の割合が見直されます(返済額自体の見直しは通常5年ごと)。金利の変動によって将来の返済額が変わる可能性があり、ローンを組んだ時点では総返済額がいくらになるかはわかりません。

通常、半年ごとに経済状況に合わせて金利の見直しが行われ、金利の変動に応じて返済額に占める利息部分と元金部分の割合が見直されます(返済額自体の見直しは通常5年ごと)。金利の変動によって将来の返済額が変わる可能性があり、ローンを組んだ時点では総返済額がいくらになるかはわかりません。

- メリット

- 借入後に金利が低下すると返済額が下がる

- 経済実態にあわせて見直されるので、金利変動リスクに強い

- デメリット

- 借入後に金利が上昇すると、返済額が増加

- 借入時に将来の返済額が確定しないので返済計画が立てにくい

- 金利急上昇で未払い利息が発生する場合がある

2.全期間固定金利型

当初の適用金利(融資実行時点の金利が適用されるのが一般的)が返済終了まで変わらないので、元利均等返済の場合は初回から最終回まで返済額が一定になります。返済開始後の金利の変動の影響を受けないため、ローンを組んだ時点で総返済額が確定します。

当初の適用金利(融資実行時点の金利が適用されるのが一般的)が返済終了まで変わらないので、元利均等返済の場合は初回から最終回まで返済額が一定になります。返済開始後の金利の変動の影響を受けないため、ローンを組んだ時点で総返済額が確定します。

- メリット

- 借り入れ後に金利が上昇しても将来にわたり借り入れ時の金利による返済額が確定

- 借入時の金利による返済額が確定

- 借入時に返済期間全体の返済計画が確定

- デメリット

- 借り入れ後に金利が低下しても返済額が変わらない

- 一般的に変動金利より借りるときの設定金利が高い

- 金利急上昇で未払い利息が発生する場合がある

3.固定金利期間選択型

当初の2年、3年、5年、10年などの一定期間の金利を固定するタイプで、固定期間終了後は、その時点の金利水準で変動金利型にするか、再び固定期間を選択するかを選ぶことができるのが通常です。固定金利期間中は返済額が変わる心配はありませんが、固定期間が終了すると、その時点の金利で金利タイプを選択し直すので、その後の返済額はローンを組んだ時点ではわかりません。返済開始後の金利の変動によっては将来の返済額が変わる可能性があります。

当初の2年、3年、5年、10年などの一定期間の金利を固定するタイプで、固定期間終了後は、その時点の金利水準で変動金利型にするか、再び固定期間を選択するかを選ぶことができるのが通常です。固定金利期間中は返済額が変わる心配はありませんが、固定期間が終了すると、その時点の金利で金利タイプを選択し直すので、その後の返済額はローンを組んだ時点ではわかりません。返済開始後の金利の変動によっては将来の返済額が変わる可能性があります。

1と2の折衷案のような形ですね。

- メリット

- 固定金利期間中は返済額を確定できる

- 借入れ後に金利が低下すると、返済額が減少

- デメリット

- 借入れ後に金利が上昇すると、返済額が増加

- 借入時に固定金利期間終了後の返済額が確定しないので、返済計画が立てにくい

- さらに手数料的に負担額が高くなることも

選択の考え方としては、もちろん低金利と思う状況では固定金利を選んだほうが得です。反対に、現在の金利が高いと思うのであれば変動金利にしておけば負担額が下がると考えられます。ただし経済動向(金利動向)は掴みにくいものですので、自分の生活実態にあった金利のタイプを選択することが良いでしょう。

また金利プランとしては、割引額として変動金利を選んだほうが優遇されている場合が多いです。固定の場合は結局、金利上昇局面を見込んで利率が高くなる傾向があります。

最近のコメント